源泉所得税の納期の特例の承認申請書の記入方法

- 申請書・申告書の記入方法

- 最終更新日:

会社を設立して社長本人や従業員に給料を支払った場合、源泉所得税を原則毎月納付しなければいけません。

源泉所得税の納付手続きを毎月することは、少し面倒くさいと感じる方も多いのではないでしょうか。

本業で忙しくされている場合には、納付手続きの処理に時間をかけることができないこともあるかもしれません。

「源泉所得税の納期の特例の承認に関する申請書」を提出すれば、納付回数を年2回まで減らすことができます。

そこで、この記事では「源泉所得税の納期の特例の承認に関する申請書」の記入方法を解説します。

「源泉所得税の納期の特例の承認に関する申請書」を提出して、事務処理を楽にしましょう。

「源泉所得税の納期の特例の承認に関する申請書」について

「源泉所得税の特例の承認に関する申請書」を提出して承認された場合、源泉所得税の納付期限は1〜6月に支給した給与分が7月10日まで、7〜12月に支給にした給与分が翌年1月20日までです。

事務処理がかなり楽になりますので、提出して損はありません。

源泉所得税の納期の特例の承認に関する申請書の記入方法は簡単ですので、ぜひ提出しましょう。

源泉所得税の納期の特例の承認に関する申請書の記入方法を説明する前に、申請書を提出する際の5つの重要な事項を紹介します。

源泉所得税の納期の特例の要件について

給与の支払いをする人数が常時10人未満の源泉徴収義務者です。

ただし、繁忙期などに臨時で雇った人がいる場合には、人数に含みません。

源泉所得税の納期の特例の承認に関する申請書の提出先とは

給与支払事務所等の所在地の所轄税務署に提出します。

給与支払事務所等とは、給与の支払いに関する事務手続きを行っている事務所のことを指します。

法人の場合は会社の本店所在地、個人事業主の場合は開業届出書に記載した納税地であることがほとんどです。

所轄の税務署が分からない場合は、国税庁のホームページで検索することができます。

https://www.nta.go.jp/about/organization/access/map.htm

源泉所得税の納期の特例の承認に関する申請書の提出期限とは

提出期限は定められていません。

ただし、特例が適用されるのは申請書を提出した翌月の給与支給分からになりますので、注意してください。

例えば、7月中に申請書を提出した場合の源泉所得税の納付期限は次のようになります。

7月に支払った給与の源泉所得税⇒納付期限8月10日

8月~12月に支払った給与の源泉所得税⇒納付期限1月20日

源泉所得税の納期の特例の承認に関する申請書の様式とは

国税庁のホームページよりダウンロードすることができます。

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/annai/1648_14.htm

源泉所得税の納期の特例の承認に関する申請書の添付書類とは

添付が必要な書類はありません。

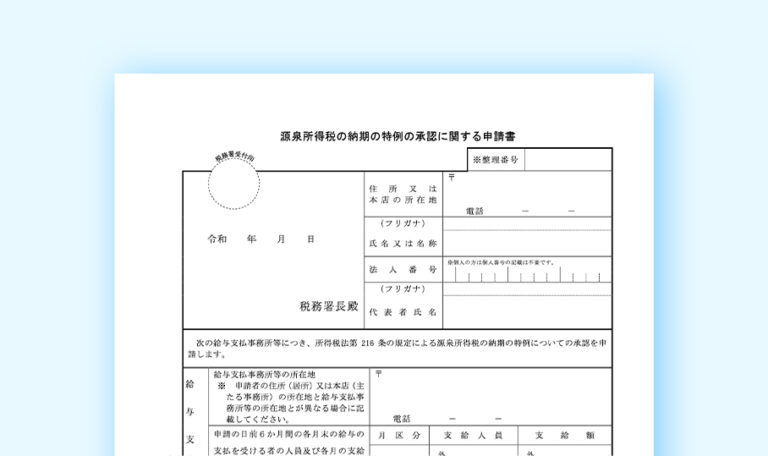

「源泉所得税の納期の特例の承認に関する申請書」の記入方法

源泉所得税の納期の特例の承認に関する申請書の具体的な記入方法を解説します。

紹介する記入方法を参考にしながら、源泉所得税の納期の特例の承認に関する申請書を記入してみましょう。

①提出年月日

源泉所得税の納期の特例の承認に関する申請書を税務署に提出する年月日を和暦で記入します。

②税務署名

会社の給与支払事務所等の所在地所轄の税務署を記入します。

③整理番号

記載不要なので、空欄のままで問題ありません。

④住所又は本店の所在地

申請者の住所または会社の本店所在地を記入します。

法人の場合は会社の本店所在地、個人事業主の場合は開業届出書に記載した納税地を記入してください。

電話番号は、固定電話がない場合には携帯電話の番号で構いません。

⑤氏名又は名称

申請者の氏名または会社の名称を記入します。

法人の場合は会社の名称、個人事業主の場合は屋号名もしくは申請者の氏名(屋号名がないとき)を記入してください。

フリガナも忘れずに記入します。

⑥法人番号

13桁の法人番号を記入します。

法人番号が分からない方は、国税庁の法人番号検索サイトで検索できます。

https://www.houjin-bangou.nta.go.jp/

個人事業主の場合は記入不要です。

⑦代表者氏名

代表者の氏名を記入します。

法人の場合は会社の代表者、個人事業主の場合は事業主名です。

フリガナも忘れずに記入してください。

⑧給与支払事務所等の所在地

④で記入した申請者の住所又は本店(主たる事務所)の所在地と給与支払事務所等の所在地が異なる場合に記入します。

同じである場合には空欄で問題ありません。

⑨申請の日前6か月間の各月末の給与の支払を受ける〜

申請書を提出する前の6か月間の給与の支払い実績を記入します。

各月ごとに支給人数と支給額を記入してください。

支払い実績がない場合には空欄のまま、給与の支払い実績が6か月に満たない場合は支給した月をすべて記入すれば問題ありません。

繁忙期などに臨時で雇った人がいる場合は、「外」と記載がある右横に人数、その者に支給した給与の額を記入します。

⑩1.現に国税の滞納があり又は最近において著しい〜

国税(法人税、消費税や所得税など)を滞納している場合には、詳細な理由を記入します。

該当しない場合は空欄で問題ありません。

⑪2.申請の日前1年以内に納期の特例の承認を取り〜

申請書を提出する日の1年以内に納期の特例の承認を取り消されたことがある場合に、取り消された年月日を記入します。

該当しない場合は空欄で問題ありません。

⑫税理士署名押印

顧問税理士に申請書を作成してもらった場合には、税理士に自筆の署名をしてもらいます。

顧問税理士がいない場合には、空欄のままで問題ありません。

⑬税務署処理欄

税務署が使用する欄なので、空欄のままで提出します。

まとめ

源泉所得税の納期の特例を適用したい場合に提出する「源泉所得税の納期の特例の承認に関する申請書」の記入方法を解説しました。

申請書を提出することで、源泉所得税にかかる事務処理を簡便化することができます。

紹介した記入方法を参考にして、ぜひ申請書を提出してください。

税理士と顧問契約を結ぶと、税にかかわる様々な申請書を代わりに作成してくれます。

当サイトでは、税理士を検索することができますので、「税理士を探す」よりぜひ探してみてください。